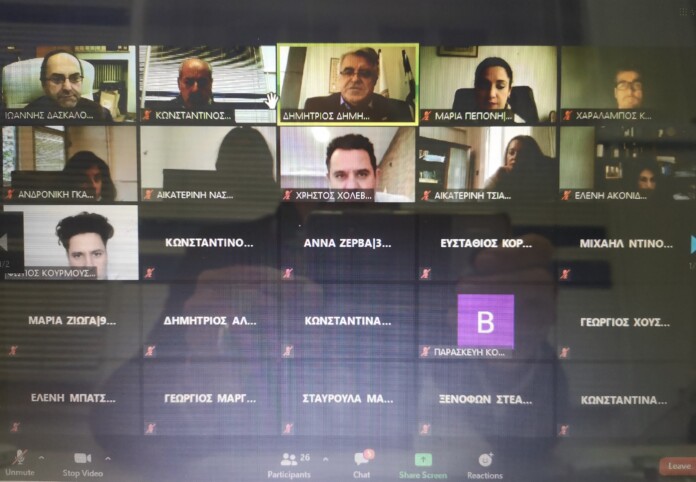

Τηλεδιάσκεψη Επιμελητηρίου Ιωαννίνων και ΓΓ Ιδιωτικού Χρέους Υπουργείου Οικονομικών Φ. Κουρμούση

Απαντήσεις σε καίρια σημεία του νέου Νόμου και αναλυτικά παραδείγματα

Μια ακόμη σημαντική πρωτοβουλία μέσω Τηλεδιάσκεψης πραγματοποιήθηκε από το Επιμελητήριο Ιωαννίνων και τον Γενικό Γραμματέα Διαχείρισης Ιδιωτικού χρέους του Υπουργείου Οικονομικών, Φ.Κουρμούση να απαντά στα ερωτήματα της Διοίκησης του Επιμελητηρίου, του Προέδρου, Δημήτρη Δημητρίου, καθώς και των νομικών της ΠΕ Ιωαννίνων.

Ήταν η πρώτη Τηλεδιάσκεψη αφού θα ακολουθήσουν και επόμενες σημείωσε ο κ. Δημητρίου για να μπορέσουν επιχειρήσεις και φυσικά πρόσωπα καθώς και επιστημονικοί φορείς να ενημερωθούν για να βρεθούν λύσεις για όσους θα επιθυμήσουν να ενταχθούν σε ρύθμιση και αντιμετωπίσουν προβλήματα χρέους.

Κατά τον Γενικό Γραμματέα, τα Επιμελητήρια μπορούν να παρέχουν συμβουλευτική στις επιχειρήσεις γιατί πολλές φορές δεν γνωρίζουν ποιες ακριβώς διαδικασίες θα πρέπει να ακολουθήσουν και συνήθως προβαίνουν σε ρυθμίσεις απευθείας με έναν, έναν τους πιστωτές καταλήγοντας τελικά σε αδιέξοδα αφού δημιουργείται πρόβλημα με τους πιστωτές που δεν έχει προκύψει συμφωνία.

Είναι καλό γρήγορα ο πολίτης να λαμβάνει την συμβουλευτική υποστήριξη και να αντιληφθεί ότι θα πρέπει να επιτευχθεί ταυτόχρονη λύση με όλους και αυτό επιτυγχάνεται μέσω της ηλεκτρονικής πλατφόρμας του Εξωδικαστικού Συμβιβασμού.

Θα πρέπει να μην ξεχνάμε ότι δεν θα αποτελεί θέμα συζήτησης το πώς προήρθε το πρόβλημα των χρεών, αλλά αν πληρούνται οι προϋποθέσεις για ρύθμιση ή πτώχευση.

Ο Γενικός Γραμματέας στην συνέχεια ανέλυσε στην τοποθέτηση του, τους τρεις βασικούς άξονες του νέου Πτωχευτικού Νόμου:

1. Άξονας: Έγκαιρη προειδοποίηση

Ουσιαστικά εστιάζει στο ότι ο πολίτης ή η επιχείρηση θα ενημερώνεται για τα χρέη του για να αναλαμβάνει πρωτοβουλίες συμβουλευτικής υποστήριξης για το πώς μπορεί να το αντιμετωπίσει.

Σε αυτή την φάση του νέου νόμου αναφέρονται και τα Επιμελητήρια κάτι που δεν υπήρχε στον προηγούμενο νόμο για να υποστηρίξουν τα μέλη τους και να τα βοηθήσουν για το πώς θα ανταπεξέλθουν για να διαχειριστούν τα χρέη τους.

2. Άξονας: Ρύθμιση οφειλών

Ρητά αναφέρει ο νομός ότι πλέον υπάρχει νέος εξωδικαστικός συμβιβασμός για πολίτες και επιχειρήσεις σε μια ηλεκτρονική πλατφόρμα, όπου μπορούν να ρυθμίσουν χρέη προς τράπεζες, διαχειριστές δανείων funds, εφορεία και ασφαλιστικά ταμεία.

Ειδικά για το δημόσιο η ρύθμιση είναι 240 δόσεις και θα γίνεται μέσω ενός αλγόριθμου αυτόματα, σε περίπτωση δε που έχουμε να αντιμετωπίσουμε ευάλωτο νοικοκυριό με Α΄ κατοικία το κράτος θα πρέπει να τον επιδοτεί για 5 χρόνια όπως και στο πρόγραμμα ΓΕΦΥΡΑ.

3. Άξονας: ΠΤΩΧΕΥΣΗ

Είναι ο άξονας που ενεργοποιείται όταν αποτυγχάνουν οι προηγούμενοι δυο άξονες. Αν δεν επιτευχθεί μια ρύθμιση ή κάποια ρύθμιση αποτύχει γιατί ο οφειλέτης δεν μπορεί να την εξυπηρετήσει ενδεχομένως γιατί η υποχρέωση είναι πολύ μεγάλη και μη βιώσιμη για τον οφειλέτη τότε ενεργοποιείται ο άξονας της πτώχευσης.

Απάντηση στον όρο Πτώχευση του νέου νόμου για τον οφειλέτη.

Απώλεια όλης της περιουσίας, χάνεται ουσιαστικά όλη η ιδιοκτησία των ακινήτων και ταυτόχρονα διαγράφονται τα χρέη έτσι ώστε ο πολίτης να μπορεί απαλλαγμένος να έχει μια δεύτερη ευκαιρία για νέο ξεκίνημα.

Περίπτωση Α΄ κατοικίας:

Για να μην γίνουν εξώσεις ο νέος νόμος προβλέπει για τα ευάλωτα νοικοκυριά την προστασία τους μέσω της σύστασης ενός φορέα που αγοράζει την ιδιοκτησία και που υποχρεούται στη συνέχεια, να τους τη μισθώσει εκ νέου ενώ το κράτος υποχρεούται να τους στηρίξει στο ενοίκιο, όπως ίσχυε και με το νόμο του 2017 και το επίδομα στέγασης, ενώ παράλληλα θα δίνεται η δυνατότητα μέσα στην 12ετία στον πολίτη να αγοράσει την κατοικία του αν εφόσον προκύψει η οικονομική του ανάκαμψη.

Σε όλα τα στάδια θα υπάρχουν δικλίδες ασφαλείας, έλεγχοι, διασταυρώσεις, άρση απορρήτου, έλεγχος δολιότητας από δικαστή για τις διασταυρώσεις.

Απαντήσεις σε καίρια σημεία του νέου νόμου

Προστατεύεται η α΄ κατοικία λόγω εκκρεμούς εκδίκασης ή απόφασης με τον Νόμο Κατσέλη, όταν υπάρχουν και χρέη προς ασφαλιστικά και δημόσιο;

Αν υπάρχει απόφαση με τον νόμο Κατσέλη υλοποιείται η απόφαση και η προστασία της κατοικίας εφόσον πληρώνεται από τον οφειλέτη το ποσό που ορίστηκε από την δικαστική απόφαση.

Αν ο οφειλέτης στην διάρκεια των ετών αποκτήσει νέα χρέη και άρα βρίσκονται εκτός ρύθμισης της προηγούμενης απόφασης τότε ενεργοποιούνται δυο επιλογές:

Α. Να ξαναπάει στο δικαστήριο και να ζητήσει τροποποίηση της προηγούμενης απόφασης.

Β. Σύμφωνα με το νόμο υπάρχει η δυνατότητα ρύθμισης 24 δόσεων, αν δεν τα ρυθμίσει ή δεν είναι εφικτό τότε έχουμε πτώχευση που σημαίνει ότι δεν μπορεί να εξυπηρετήσει ούτε και την αρχική δικαστική απόφαση οπότε γίνονται όσα προβλέπονται στον 3ο άξονα.

Είναι στην ουσία νόμος δεύτερης ευκαιρίας, θα χάσει κάποιος την περιουσία του αλλά θα παραμείνει όμως στον Τειρεσία, αν η επιχείρηση είναι O.E. και πτωχεύσει οι ιδιοκτήτες που έχουν διαφορετικό ΑΦΜ και είναι όμως εγγυητές προστατεύονται;

Α. Αν κάποιος πτωχεύσει και διαγραφούν τα χρέη, μετά από κάποιους μήνες ο Τειρεσίας σε αποτυπώνει χωρίς χρέη, άρα προφανώς παραμένει στον Τειρεσία για αρκετά χρόνια ότι κάποτε είχες πτωχεύσει, αυτό γίνεται μόνο για πληροφοριακούς λόγους των τραπεζών ενδεχομένως για ένα νέο δάνειο, που θα διεκδικήσει κάποιος. Όσο για τους εγγυητές θα πρέπει και εκείνοι να προχωρήσουν ακριβώς στην ίδια διαδικασία όπως και οι δανειολήπτες.

Θα μπορεί σε μια τέτοια περίπτωση (δεύτερη ευκαιρία) να δανειοδοτήσει η Τράπεζα εκ νέου;

Είναι επιλογή της τράπεζας να δανειοδοτήσει, αν έχεις εισοδήματα και εγγυήσεις, αν η Τράπεζα κρίνει ότι πρέπει θα δανειοδοτήσει μια τέτοια περίπτωση.

Για να προχωρήσει κάποιος σε πτώχευση πρέπει πρώτα να έχουμε ρύθμιση ή δίνεται η δυνατότητα απευθείας;

Αν ισχύουν οι προϋποθέσεις πτώχευσης μπορεί ο οφειλέτης απευθείας να προχωρήσει στη πτώχευση, ο δικαστής ελέγχει πλέον τις προϋποθέσεις, αν υπάρχει δόλος και προχωρά στην απόφαση.

Περίπτωση υπόχρεου 500,000,00€

Αν κάποιος ενδεικτικά διαθέτει αξία της περιουσίας του 600,000,00€ και χρέη 500,000,00€.

Αν στην πλατφόρμα δηλώσει ότι επιθυμεί να δίνει 1000,00€ για αποπληρωμή των οφειλών του άρα σε 240 δόσεις θα δώσει 240,000,00€ τότε η πλατφόρμα θα τον βγάλει μη βιώσιμο, αφού όμως η περιουσία του είναι μεγαλύτερη από το χρέος τότε ο διαμεσολαβητής θα προτείνει την λύση, την πώληση ενδεχομένως ενός ακινήτου για να πτώση της αξίας ρευστοποίησης, πτώση του χρέους, οπότε τότε θα εγκριθεί η ρύθμιση.

Εργασία μετά την πτώχευση

Αν κάποιος επιθυμεί να εργαστεί μετά την πτώχευση θα μπορεί να βγάλει άδεια ασκήσεως επαγγέλματος και να εργαστεί κανονικά και η πτώχευση δεν αποτελεί εμπόδιο πλέον.

Ποιοι έχουν την δυνατότητα ρύθμισης

Όλες οι επιχειρήσεις και οι πολίτες θα μπορούν και θα πρέπει να ρυθμιστούν.

Τέλος ο Πρόεδρος του Επιμελητηρίου Δημήτριος Δημητρίου αναρωτήθηκε αν η οικονομία θα ανακάμψει και αν τελικά θα υπάρξει όφελος από την εφαρμογή αυτού του νόμου με τον Γ.Γ. κ.Φ.Κουρμούση να απαντά ότι αυτή την στιγμή αντιμετωπίζουμε ένα μεγάλο πρόβλημα ιδιωτικού χρέους 230 δις ευρώ με κοινωνικές και οικονομικές επιπτώσεις με το χρέος να βρίσκεται σε ανοδική πορεία λόγω των χρεών λόγω Covid-19.

Θα πρέπει να βρεθεί η λύση στο πρόβλημα του χρέους μέσω της ρύθμισης που προτείνουμε, να ρυθμίσουν όλοι τα χρέη τους να πληρώνουν αυτά που πραγματικά μπορούν για να έχουμε μακροπρόθεσμα μια σειρά στα χρέη μας και να μην έχουμε μετατόπιση χρέους εκ νέου στις επόμενες γενιές.